Regime Tributário Lucro Real – Entenda com detalhes Como Funciona e Como Calcular

Primeiramente vamos observar alguns conceitos iniciais para entendermos de fato como funciona e como calcular o Lucro Real.

De acordo com o novo RIR Decreto 9580/18, Art. 209. O imposto sobre a renda das pessoas jurídicas, inclusive das equiparadas e das sociedades cooperativas em relação aos resultados obtidos nas operações ou nas atividades estranhas à sua finalidade, será devido à medida que os rendimentos, os ganhos e os lucros forem sendo auferidos.

A base de cálculo do imposto sobre a renda, determinada segundo a lei vigente à data de ocorrência do fato gerador, é o lucro real, presumido ou arbitrado, correspondente ao período de apuração.

Afinal o que é e como funciona o Lucro Real?

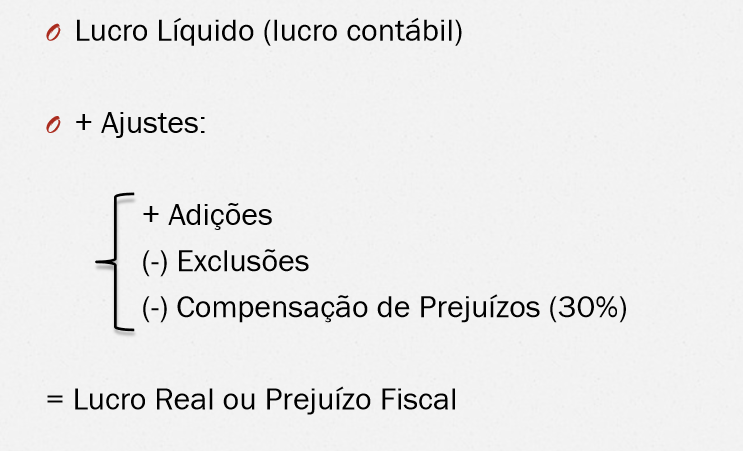

Art. 258. O lucro real é o lucro líquido do período de apuração ajustado pelas adições, exclusões ou compensações prescritas ou autorizadas pelo Regulamento 9580/18.

- 1º A determinação do lucro real será precedida da apuração do lucro líquido de cada período de apuração em observância às disposições das leis comerciais.

- 2º Os valores que, por competirem a outro período de apuração, forem, para efeito de determinação do lucro real, adicionados ao lucro líquido do período de apuração, ou dele excluídos, serão, na determinação do lucro real do período de apuração competente, excluídos do lucro líquido ou a ele adicionados, respectivamente.

O lucro líquido do período de apuração é a soma algébrica do lucro operacional, das demais receitas e despesas, e das participações, e deverá ser determinado em observância aos preceitos da lei comercial.

Em resumo o lucro real é o resultado contábil (receitas menos os custos e despesas), ajustado pelas adições e exclusões.

Eu sei que de início parece assustar, conceitos de acordo com o regulamento um pouco tanto complexo. Mas calma, até o final deste artigo você vai conseguir entender muito bem como calcular o lucro real!

**LEMBRETE**: Ao final deste artigo disponibilizei planilhas gratuitas que vão te auxiliar no cálculo.

Leia também:

Qual a melhor opção Lucro Presumido ou Lucro Real? Entenda como funciona

Como Calcular o LUCRO REAL com Base em Balancetes de Suspensão ou Redução do Imposto?

Como fazer Planejamento Tributário e Gestão de forma eficiente?

Quem está obrigado ao Lucro Real?

Estão obrigadas ao Lucro Real, as pessoas jurídicas (ARTIGO 14 DA LEI Nº 9.718/98):

a) Cuja receita total, no ano-calendário anterior seja superior ao limite de R$ 78.000.000,00;

b) As atividades financeiras e equiparadas;

c) Que tiverem lucros, rendimentos ou ganhos de capital oriundos do exterior;

d) Que, autorizadas pela legislação tributária, usufruam benefícios fiscais relativos à isenção ou redução do imposto;

e) Que, no decorrer do ano-calendário, efetuou pagamento mensal pelo regime de estimativa;

f) Que explorem as atividades de factoring;

g) Que se dediquem à atividade imobiliária que tenha registro de custo orçado, nos termos das normas aplicáveis a essas atividades;

h) Constituídas como Sociedade de Propósito Específica – SPE, nos termos do artigo 56 da Lei Complementar nº 123/2006;

i) Que explorem as atividades de securitização de créditos imobiliários, financeiros e do agro – negócio.

Como é feita a apuração do Lucro Real?

O período de apuração da pessoa jurídica obrigada ou optante pela tributação com base no lucro real poderá ser trimestral ou anual.

APURAÇÃO TRIMESTRAL

O regime de apuração trimestral consiste no cálculo do IRPJ e da CSLL sobre bases determinadas a partir de resultado apurado em balanço levantado a cada trimestre do ano-calendário, para recolhimento no trimestre seguinte, na forma da legislação vigente. No regime de apuração trimestral os recolhimentos do IRPJ e da CSLL são considerados definitivos.

TRIMESTRES-CALENDÁRIO

A pessoa jurídica que adotar a apuração trimestral do lucro real obriga-se a levantar balanço ou balancete em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro.

APURAÇÃO ANUAL

As pessoas jurídicas tributadas pelo lucro real poderão optar pela apuração anual do lucro real, em 31 de dezembro do ano-calendário ou na data da extinção da empresa, sem prejuízo do recolhimento mensal do IRPJ e da CSLL com base em regime de estimativa.

O IRPJ e a CSLL, pagos mensalmente, serão considerados como antecipação dos correspondentes valores apurados no balanço anual.

O saldo, se houver, será pago, compensado ou restituído na forma da legislação vigente.

LUCRO REAL POR ESTIMATIVA MENSAL

De acordo com a legislação estão sujeitas à apuração anual do lucro real as pessoas jurídicas que procederem, durante o ano-calendário, da seguinte forma:

a) pagarem o IRPJ e a CSLL, em cada mês, com base na receita bruta e acréscimos;

b) suspenderem ou reduzirem o pagamento mensal do imposto e/ou da contribuição com base em balanço/balancete intermediário, por terem apurado prejuízo fiscal/base de cálculo negativa da CSLL ou lucro real/base de cálculo positiva da CSLL menor do que a base de cálculo determinada com base na receita bruta e acréscimos, na forma da legislação vigente.

ESTIMATIVA MENSAL – BENEFÍCIOS TRIBUTÁRIOS

Regime de estimativa na maioria dos casos possibilita ao contribuinte uma melhor forma de pagamento do imposto, uma vez que a empresa poderá levantar, periodicamente, balanços ou balancetes intermediários para suspender ou reduzir o pagamento mensal do imposto calculado com base na receita bruta e acréscimos.

A empresa pagará, durante o ano-calendário, somente os valores efetivamente apurados. Em algumas situações mesmo que o contribuinte pague o imposto durante todo o ano com base na receita bruta e acréscimos, por não conseguir apurar periodicamente os balanços de acordo com a legislação comercial e fiscal, o regime de estimativa pode ser mais vantajoso do que o lucro real trimestral.

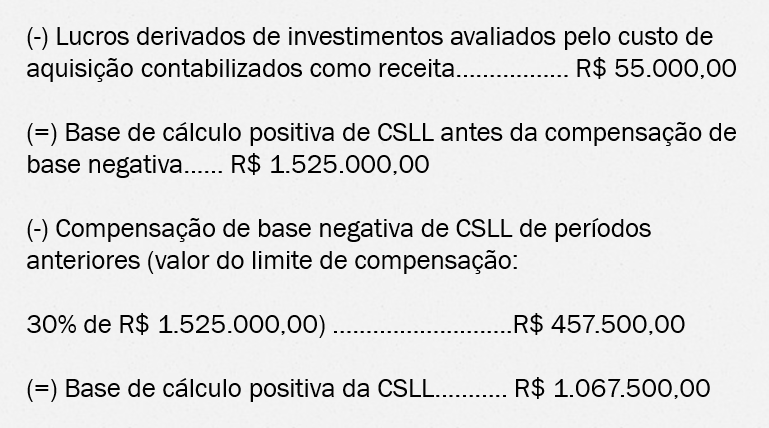

COMPENSAÇÃO DE PREJUÍZOS FISCAIS E/OU DA BASE DE CÁLCULO NEGATIVA DA CSLL

Como a compensação de prejuízos fiscais está limitada a 30% do lucro real de períodos de apuração subsequentes, o contribuinte que adotar a apuração trimestral poderá ficar sujeito ao recolhimento do imposto em determinados trimestres, mesmo havendo prejuízos fiscais a compensar de trimestres anteriores.

O mesmo se aplica à base de cálculo negativa da Contribuição Social sobre o Lucro Líquido.

Optando pelo lucro real anual, ainda que pague pelo regime de estimativa, os resultados negativos de um período são automaticamente absorvidos pelos resultados positivos de outros períodos do mesmo ano-calendário, sem qualquer limitação.

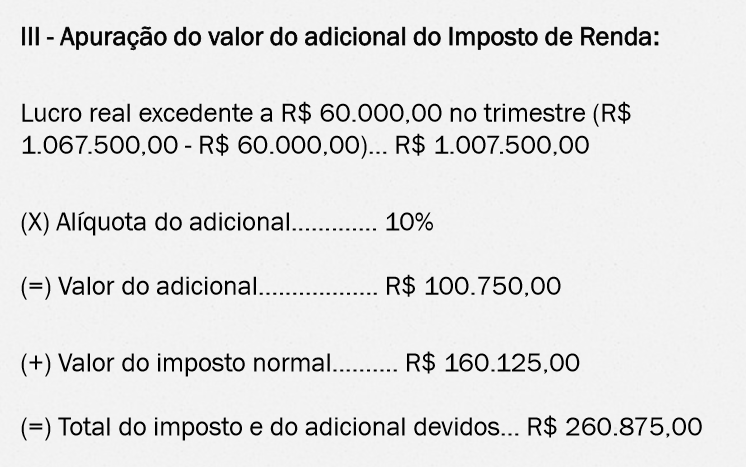

ADICIONAL DO IMPOSTO DE RENDA NO LUCRO REAL

Caso o contribuinte opte pelo regime de estimativa, pode ocorrer que nos balanços de suspensão/redução e/ou no balanço anual não haja incidência do adicional, por ser apurado prejuízo fiscal ou lucro real igual ou inferior ao limite de R$ 20.000,00, multiplicado pelo número de meses do respectivo período de apuração.

A pessoa jurídica sujeita ao Lucro Real Anual (com estimativas mensais) submete-se ao recolhimento do adicional de imposto de renda, se for o caso. Porém a mesma poderá abate-lo integralmente do IRPJ no ajuste anual.

As empresas que adotarem a apuração trimestral ficarão sujeitas ao adicional de 10% sobre a parcela do lucro real que ultrapassar o limite de R$ 60.000,00. Sendo este valor considerado definitivo em cada trimestre, ainda que o lucro total anual da empresa não ultrapasse a R$ 240.000,00.

Anuncio

Como calcular o Lucro Real?

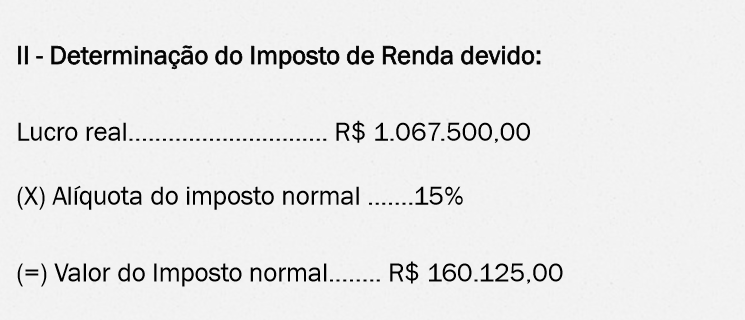

Alíquotas

A alíquota do imposto de renda é de 15% sobre o lucro real apurado pelas pessoas jurídicas em geral.

A alíquota da CSLL é de 9% sobre a base de cálculo apurada pelas pessoas jurídicas em geral.

Exemplos:

CALCULO IRPJ

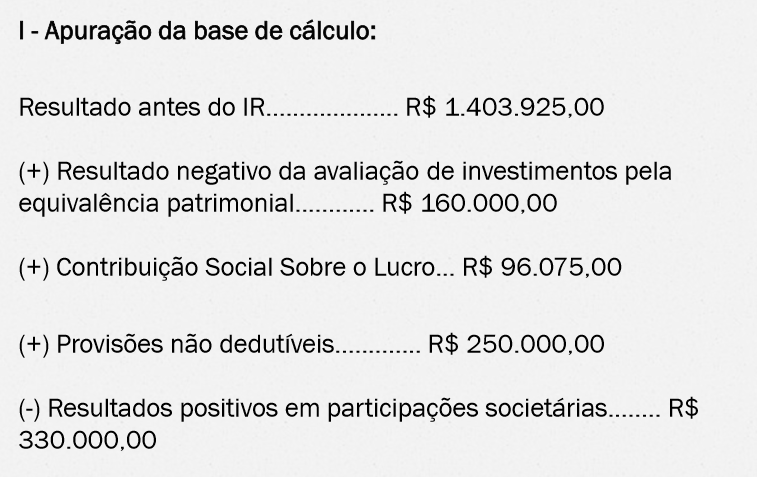

Admitindo-se que uma pessoa jurídica, tributada pelo lucro real trimestral, tenha apresentado os seguintes dados em determinado trimestre:

a) Resultado do período depois da CSLL….R$ 1.403.925,00

b) Provisões não dedutíveis ……………R$ 250.000,00

c) Lucros derivados de investimentos avaliados pelo custo de aquisição contabilizados como receitas…..R$ 55.000,00

d) Resultados positivos em participações societárias…………………R$ 330.000,00

e) Resultado negativo da avaliação de investimentos pela equivalência patrimonial……… R$ 160.000,00

f) Prejuízo fiscal apurado em períodos anteriores …………R$ 500.000,00

g) Contribuição Social Sobre o Lucro…………………………. R$ 96.075,00

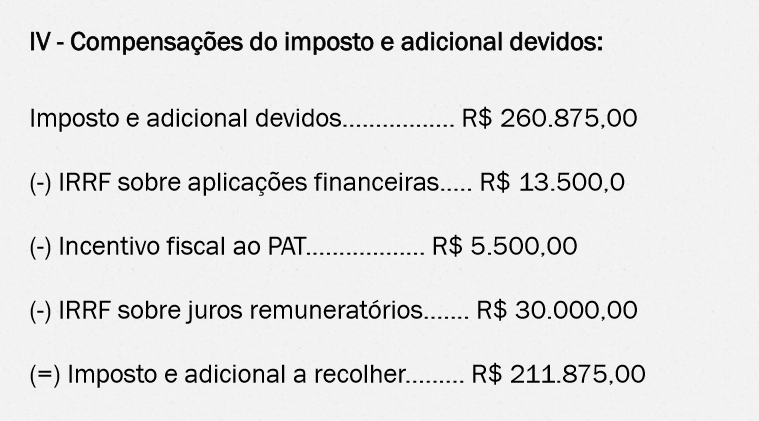

h) IRRF sobre aplicações financeiras…………………………..R$ 13.500,00

i) Incentivo fiscal ao PAT………………………………………. R$ 5.500,00

j) IRRF sobre juros remuneratórios do capital próprio recebidos de coligada…….. R$ 30.000,00

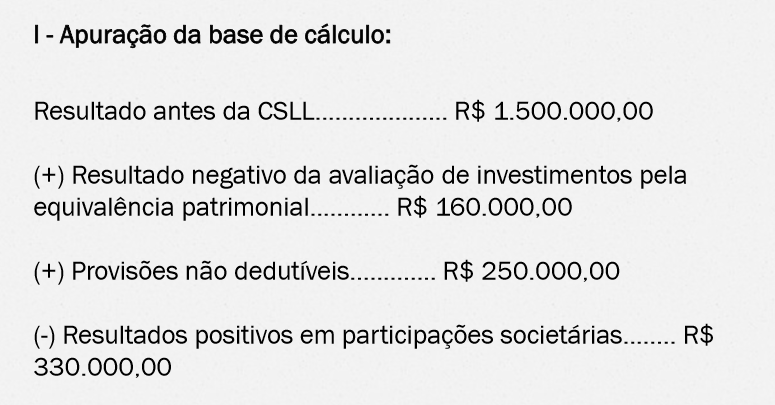

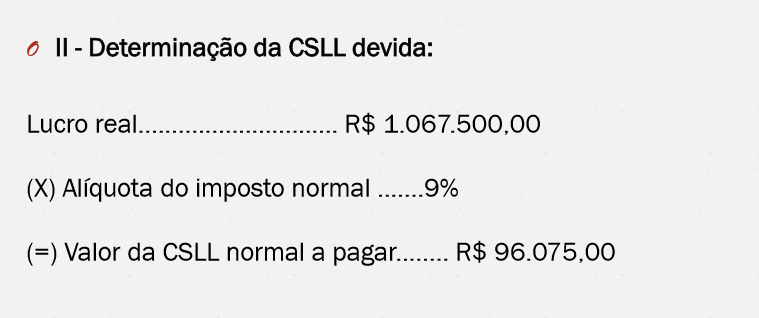

Cálculo da CSLL

Admitindo-se que uma pessoa jurídica, tributada pelo lucro real trimestral, tenha apresentado os seguintes dados em determinado trimestre:

a) Resultado do período………………… R$ 1.500.000,00

b) Provisões não dedutíveis ……………R$ 250.000,00

c) Lucros derivados de investimentos avaliados pelo custo de aquisição contabilizados como receitas…………… R$ 55.000,00

d) Resultados positivos em participações societárias………R$ 330.000,00

e) Resultado negativo da avaliação de investimentos pela equivalência patrimonial……… R$ 160.000,00

f) Prejuízo fiscal apurado em períodos anteriores …………R$ 500.000,00

g) IRRF sobre aplicações financeiras…………………………..R$ 13.500,00

h) Incentivo fiscal ao PAT…………………………………….R$ 5.500,00

i) IRRF sobre juros remuneratórios do capital próprio recebidos de coligada…….. R$ 30.000,00

PONTO IMPORTANTE:

Mudança de Controle Societário e de Ramo de Atividade

A pessoa jurídica não poderá compensar seus próprios prejuízos fiscais e bases de cálculo negativas da CSLL se entre a data da apuração e da compensação houver ocorrido, cumulativamente, modificação de seu controle societário e do ramo de atividade.

Retorno ao Lucro Real

Caso a pessoa jurídica optante pela tributação com base no lucro presumido retorne à tributação com base no lucro real, os saldos de prejuízos fiscais e bases de cálculo negativas da CSLL, remanescentes da tributação com base no lucro real não utilizados, poderão vir a ser compensados, observadas as normas pertinentes à compensação.

Do Pagamento do IRPJ E CSLL

O IRPJ e a CSLL apurados ao final de cada trimestre serão pagos em quota única até o último dia útil do mês subsequente ao do encerramento do período de apuração, observado o seguinte:

a) à opção da pessoa jurídica, o IRPJ e a CSLL poderão ser pagos em até 3 (três) quotas mensais, iguais e sucessivas, vencíveis no último dia útil dos 3 (três) meses subsequentes ao do encerramento do período de apuração a que corresponderem;

b) nenhuma quota poderá ter valor inferior a R$ 1.000,00 (mil reais) e o imposto ou a contribuição de valor inferior a R$ 2.000,00 (dois mil reais) será pago em quota única, até o último dia útil do mês subsequente ao do encerramento do período de apuração;

c) as quotas do imposto e da contribuição serão acrescidas de juros equivalentes à taxa referencial do Selic, para títulos federais, acumulada mensalmente, calculados a partir do 1º (primeiro) dia do 2º(segundo) mês subsequente ao do encerramento do período de apuração até o último dia do mês anterior ao do pagamento e de 1% (um por cento) no mês do pagamento.

Qual opção mais vantajosa, calcular lucro real anual ou trimestral?

No lucro real trimestral, o IRPJ e a CSLL são calculados com base no balanço apurado no final de cada trimestre civil.

Nessa modalidade, o lucro real do trimestre não é somado ao prejuízo fiscal de trimestres seguintes, ainda que dentro do mesmo ano-calendário.

O prejuízo fiscal de um trimestre só poderá deduzir até o limite de 30% do lucro real dos trimestres seguintes.

Essa pode ser uma boa opção para empresas com lucros lineares.

No entanto, para as empresas com picos de faturamento durante o exercício, a opção pelo Lucro Real Anual pode ser mais vantajosa, porque poderá suspender ou reduzir o pagamento do IRPJ e da CSLL quando os balancetes apontarem lucro real menor que o estimado.

Outra vantagem do Lucro Real Anual é que o prejuízo apurado no próprio ano pode ser compensado integralmente com lucros do exercício.

Quais obrigações fiscais uma empresa tributada pelo Lucro Real deve cumprir?

A pessoa jurídica sujeita à tributação com base no lucro real deverá manter escrituração em observância às leis comerciais e fiscais.

A escrituração deverá abranger todas as operações do contribuinte, os resultados apurados em suas atividades no território nacional, os lucros, os rendimentos e os ganhos de capital auferidos no exterior.

A escrituração prevista deverá ser entregue em meio digital ao Sistema Público de Escrituração Digital – SPED.

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas tributadas pelo lucro real.

A Escrituração Contábil Fiscal (ECF) substitui a Declaração de Informações Econômico-Fiscais da Pessoa Jurídica (DIPJ), a partir do ano-calendário 2014, com entrega prevista para o último dia útil do mês de julho do ano posterior ao do período da escrituração.

OBSERVAÇÃO:

É obrigatório também a empresa entregar a ECD.

Para maiores detalhes, consulte o Manual de orientação da ECF e Manual de Orientação ECD

Anuncio

A pessoa jurídica, além dos livros de contabilidade previstos em leis e regulamentos como Livro Diário e Razão, deverá possuir os seguintes livros:

I – de registro de inventário;

II – de registro de entradas (compras);

III – de Apuração do Lucro Real – Lalur;

IV – de registro permanente de estoque, para as pessoas jurídicas que exercerem atividades de compra, venda, incorporação e construção de imóveis, loteamento ou desmembramento de terrenos para venda; e

V – de movimentação de combustíveis, a ser escriturado diariamente pelo posto revendedor.

Livro de Apuração do Lucro Real

No Lalur, o qual será entregue em meio digital, a pessoa jurídica deverá:

I – lançar os ajustes do lucro líquido, de adição, exclusão e compensação nos termos estabelecidos nos art. 248 e art. 249 do Decreto 9580/18 ;

II – transcrever a demonstração do lucro real, de que trata o art. 287 Decreto 9580/18 , e a apuração do imposto sobre a renda;

III – manter os registros de controle de prejuízos fiscais a compensar em períodos de apuração subsequentes, da depreciação acelerada incentivada, e dos demais valores que devam influenciar a determinação do lucro real de períodos de apuração futuros e não constem da escrituração comercial; e

IV – manter os registros de controle dos valores excedentes a serem utilizados no cálculo das deduções nos períodos de apuração subsequentes, dos dispêndios com programa de alimentação ao trabalhador e outros previstos no regulamento Decreto 9580/18.

O Lalur será elaborado de forma integrada às escriturações comercial e fiscal e será entregue em meio digital.

E-LALUR = Livro de Apuração do Lucro Real Eletrônico (ECF)

Possui parte A e parte b

Parte A:

1) lucro líquido do período de apuração;

2) registros de ajuste do lucro líquido, com identificação das contas analíticas do plano de contas e indicação discriminada por lançamento correspondente na escrituração comercial, quando presentes; e

3) lucro real;

Parte B:

1) onde serão mantidos os registros de controle de prejuízos fiscais a compensar em períodos subsequentes e de outros valores que devam influenciar a determinação do lucro real de períodos futuros e não constem na escrituração comercial.

Demais obrigações fiscais:

> DIRF

> DCTF

> EFD – CONTRIBUIÇÕES

> NFe

> EFD-REINF

> CTe

Vimos então caros colegas uma boa base para entendermos como funciona e como é calcular o Lucro Real.

Claro que à muito o que se falar sobre este tema, mas é como eu sempre falo para você entender do assunto, obter mais aprendizado e experiência tem que estudar mais, buscar mais informações seja em artigos como este, livros de grande professores, vídeos no youtube ou em cursos, treinamentos.

Sei que não é tão simples assim aprender e colocar em prática, mas aos poucos tenho certeza que você consegue SIM dominar o Lucro Real.

Abaixo segue planilhas para auxiliar no cálculo.

Sucesso e bons estudos!!!

Fonte de pesquisa base legal: Novo RIR Decreto 9580/18

Agradecimentos e créditos: Prof. Esp. Marciel Augusto Raimundo – IPOG; Prof. Lúcia Young

Autor: Renato Carvalho – Contador/Consultor

⇓⇓ DOWNLOAD PLANILHAS ⇓⇓ – (Basta clicar no nome que irá abrir)

Planilha Apuração Lucro Real Modelo 1

Planilha Apuração Lucro Real Modelo 2

Planejamento Tributário LP x L.Real x SN

DICA PARA CONTADORES INICIANTES

As mudanças na legislação estão a todo vapor, seja na área societária, trabalhista, tributária ou contábil mas Como se atualizar? Obter a prática?

Todos nós sabemos que a faculdade não ensina a prática contábil, mesmo sendo um absurdo, depois de 4 anos estudando, saímos do curso, sem saber sequer abrir uma empresa.

Entendo perfeitamente esta situação e quero te ajudar!

Vou te oferecer uma excelente oportunidade de alavancar sua carreira seja você iniciante ou já com experiência. Você vai aprender diversos procedimentos práticos, passo a passo do Fiscal, Contábil, DP e Societário.

ACESSE AQUI e confira mais detalhes e descubra como se tornar um contador especialista.

Uma jornada de conhecimento e aprendizado para enfrentar quaisquer mudanças.

Sobre o Autor

3 Comentários

[…] Regime Tributário Lucro Real – Entenda com detalhes Como Funciona e Como Calcular […]

[…] Regime Tributário Lucro Real – Entenda com detalhes Como Funciona e Como Calcular […]

[…] Regime Tributário Lucro Real – Entenda com detalhes Como Funciona e Como Calcular […]