Quando posso aplicar Alíquota Zero de PIS e Cofins?

O percentual de PIS e Cofins é de 0,65% e 3% respectivamente para empresas do regime cumulativo e 1,65% e 7,6% para empresas do regime não cumulativo na maioria dos casos.

Mas os percentuais podem ser diferentes se depender de situações específicas, e neste artigo vamos dispor sobre a aplicabilidade da alíquota zero de PIS e Cofins.

Lembrando que a alíquota corresponde ao percentual (%) aplicado sobre a base de cálculo para se determinar o valor de um tributo. Então a aplicação de um percentual igual a zero, gera um valor de tributo igual a zero.

PONTO IMPORTANTE:

O fato de se aplicar a alíquota zero, não deve ser confundido com não incidência ou isenção, até porque existirá a base de cálculo do tributo.

Quais produtos posso aplicar alíquota zero do PIS e COFINS?

Para o PIS e Cofins a aplicação da alíquota zero se dá sobre determinados itens, como por exemplo, os produtos da cesta básica.

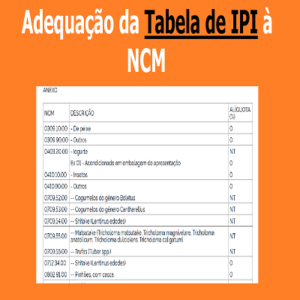

A Receita Federal disponibiliza na página do Sped em http://sped.rfb.gov.br/pasta/show/1616 diversas tabelas usadas na EFD-Contribuições, e entre elas tem a tabela 4.3.13 que lista os produtos sujeitos a alíquota zero.

A empresa que vende com alíquota zero deve sempre se atentar para evitar tributar erroneamente seus produtos. O mesmo, vale para a empresa que compra essas mercadorias, quando ela for do regime não cumulativo.

Posso aproveitar créditos do PIS e da COFINS mesmo com alíquota zero?

Para as empresas que tributam o PIS e a Cofins pelo regime não cumulativo, existe a possibilidade do aproveitamento do crédito do imposto nas suas aquisições. Essa possibilidade de creditamento no entanto não é para todas as aquisições.

Por exemplo, o item comprado com alíquota zero, mas que seja tributado na revenda, não gera crédito ao comprador. O mesmo, vale para os itens comprados com alíquota zero e revendidos também com alíquota zero.

Agora, se o item comprado teve tributação normal e foi revendido com alíquota zero, a compra terá crédito de PIS e Cofins. A situação do crédito de PIS e Cofins não se aplica, no entanto, quando a venda tem alíquota zero e a compra foi monofásica.

O mesmo, vale para os casos de compra com substituição tributária de PIS e Cofins e venda com alíquota zero.

O motivo de existir a alíquota zero, é porque estes itens geralmente são utilizados como forma de incentivo pelo governo. Para que assim, estes itens fiquem mais baratos, como os itens da cesta básica, adubos e demais que estão na tabela 4.3.13 citada anteriormente.

Após a leitura deste artigo, recomendamos que LEIA TAMBÉM:

Como funciona o Sistema Monofásico de PIS e Cofins

PIS e Cofins Entenda com detalhes como calcular

Empresas impedidas de deduzir créditos de PIS e COFINS sobre insumos adquiridos do MEI – Entenda

Em se tratando de produtos sujeitos a alíquota diferenciada (concentrada) temos:

a) Gasolina, óleo diesel, gás liquefeito de petróleo, querosene de aviação e nafta petroquímica;

b) Biodiesel;

c) Álcool, inclusive para fins carburantes;

d) Veículos, máquinas, autopeças, pneus novos de borracha e câmaras-de-ar de borracha;

e) Medicamentos, produtos de perfumaria, de toucador ou de higiene pessoal;

f) Bebidas frias.

A alíquota zero de PIS e Cofins também é o resultado da aplicação da tributação monofásica, tributação que ocorre com alíquotas diferenciadas na primeira etapa da cadeia.

A aplicação desta tributação diferenciada abrange um grupo de produtos com alíquotas diferentes dos padrões para o PIS e Cofins citadas anteriormente.

A tributação monofásica se assemelha à substituição tributária, visto que neste regime o ônus de toda a cadeia é suportado em uma fase apenas. Ao fabricante ou importador é dada a responsabilidade pelo cálculo e recolhimento nesta sistemática.

Para os demais contribuintes da cadeia (atacadistas e varejistas) não haverá mais a tributação de PIS e Cofins.

O principal diferencial entre a substituição tributária e a incidência monofásica está no fato das receitas não estarem sujeitas ao regime cumulativo.

O produto que estiver sujeito às alíquotas diferenciadas poderá tanto estar sujeito ao regime cumulativo, como ao não cumulativo. A sujeição do produto a tributação diferenciada não altera as alíquotas especiais aplicáveis.

A tributação neste caso é sempre superior a usual, ou seja, sempre serão alíquotas maiores que as padrão. Até porque isso é necessário para compensar a aplicação da alíquota zero nas demais fases de comercialização.

O que diferencia o regime cumulativo e o não cumulativo está na possibilidade ou não de apropriação de crédito pelo fabricante, ou importador.

O fabricante ou importador de produtos sujeitos à tributação diferenciada, se submetidos ao regime não-cumulativo podem tomar créditos nos padrões de 1,65% e 7,6%.

O fabricante de produtos sujeitos às alíquotas diferenciadas também poderá descontar créditos relativos às aquisições desses itens de outra pessoa jurídica importadora ou fabricante para revenda no mercado interno, ou exportação.

A alíquota corresponderá aos valores do PIS/Pasep e da Cofins devidos pelo vendedor. A alíquota neste caso específico, portanto, será a própria alíquota diferenciada usada na compra.

Crédito Conteúdo: Contabilidade na TV

RECOMENDAÇÃO PARA INICIANTES:

ATENÇÃO: As mudanças na legislação, novos procedimentos e adequação ao cronograma estão a todo vapor.

Ou seja, quanto MAIS Conhecimento, Aprendizado e Experiência você adquirir agora, MAIS Capacitado Você Estará Para o Mercado, Evitando Riscos ou Penalidades.

Diante disto nosso grande amigo e parceiro Prof./Contador Matheus Ferreira desenvolveu um treinamento completo do ZERO AO ANALISTA FISCAL, ou seja, tudo que você precisa saber para dominar o setor fiscal de forma SIMPLES E PRÁTICA, diminuindo Riscos e Penalidades mesmo que você não tenha Experiência. >> CLIQUE AQUI E SAIBA MAIS <<

Sobre o Autor

2 Comentários

![Agenda Tributária Setembro/2020: Prazos e Obrigações [Atualizada]](https://dominandoacontabilidade.com/wp-content/uploads/2020/09/AGENDA-TRIBUTARIA-SET-2020-BLOG-300x300.png)

[…] Quando posso aplicar Alíquota Zero de PIS e Cofins? […]

[…] Quando posso aplicar Alíquota Zero de PIS e Cofins? […]